.

.

.

.

.

ПОЛОЖЕНИЕ

О ПОРЯДКЕ

РАСЧЕТА

РАЗМЕРА

ОПЕРАЦИОННОГО

РИСКА

(«БАЗЕЛЬ III») И

ОСУЩЕСТВЛЕНИЯ

ГОСУДАРСТВЕННЫМ

БАНКОМ

НАДЗОРА ЗА ЕГО

СОБЛЮДЕНИЕМ

.

.

.

.

Настоящее Положение на основании статьи 56, части первой статьи 62, части первой статьи 72 Закона «О Центральном банке» устанавливает порядок расчета размера операционного риска с учетом международных подходов к повышению устойчивости банковского сектора («Базель III») и осуществления Государственным банком надзора за его соблюдением.

.

Глава 1. Общие положения.

.

1.1. Финансовая организация рассчитывает размер операционного риска в соответствии с настоящим Положением в целях расчета нормативов достаточности капитала финансовой организации, установленных подпунктом 2.1.1 пункта 2.1 и подпунктом 3.1.1 пункта 3.1 Инструкции «Об обязательных нормативах и надбавках к нормативам достаточности капитала банков с универсальным разрешением», пунктом 2.1 Инструкции «Об обязательных нормативах банков с базовым разрешением», пунктом 2.5 Инструкции «О допустимых сочетаниях банковских операций расчетных небанковских финансовых организаций, об обязательных нормативах расчетных небанковских финансовых организаций и об осуществлении Государственным банком надзора за их соблюдением» и пунктом 2.4 Инструкции «О допустимых сочетаниях банковских операций небанковских финансовых организаций, осуществляющих депозитно–финансовые операции, об обязательных нормативах небанковских финансовых организаций, осуществляющих депозитно–финансовые операции, и об осуществлении Государственным банком надзора за их соблюдением», с соблюдением финансовой организацией требований к системе управления операционным риском, установленных Положением «О требованиях к системе управления операционным риском в финансовой организации и банковской группе».

Настоящее Положение не применяется в отношении центральных контрагентов, центральных депозитариев и небанковских финансовых организаций, имеющих право на осуществление переводов денежных средств без открытия банковских счетов и связанных с ними иных банковских операций.

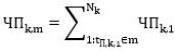

1.2. Финансовая организация определяет размер операционного риска по формуле:

![]() ,

,

где:

1.3. Финансовая организация рассчитывает ежегодно размер операционного риска на 1 января расчетного года в сроки, указанные в пункте 8 Порядка составления и представления отчетности по форме 0409135 «Информация об обязательных нормативах и о других показателях деятельности финансовой организации», установленного Указанием «О перечне, формах и порядке составления и представления форм отчетности финансовых организаций в Государственный банк», представляемой на полугодовой основе.

1.4. В случае если финансовая организация отражает в бухгалтерском учете события, подтверждающие существовавшие на отчетную дату условия, в которых финансовая организация вела свою деятельность (далее – корректирующие события после отчетной даты), в соответствии с главой 3 Указания «О порядке составления финансовыми организациями годовой бухгалтерской (финансовой) отчетности», влияющие на расчет величины показателей БИ и КВП, финансовая организация проводит ежегодно на 1 июля расчетного года перерасчет размера операционного риска, показателей БИ и КВП с учетом отражения в бухгалтерском учете корректирующих событий после отчетной даты в сроки, указанные в пункте 8 Порядка составления и представления отчетности по форме 0409135 «Информация об обязательных нормативах и о других показателях деятельности финансовой организации», установленного Указанием «О перечне, формах и порядке составления и представления форм отчетности финансовых организаций в Государственный банк», представляемой на полугодовой основе.

.

Глава 2. Расчет величины компонента расчета размера операционного риска.

.

2.1. Финансовая организация рассчитывает величину ![]() с учетом величины БИ, определенной по состоянию на расчетную дату i–го года (далее –

с учетом величины БИ, определенной по состоянию на расчетную дату i–го года (далее – ![]() ).

).

2.1.1. Финансовая организация, величина ![]() которой на расчетную дату i–го года не превышает 700 миллионов евро, рассчитывает величину

которой на расчетную дату i–го года не превышает 700 миллионов евро, рассчитывает величину ![]() на расчетную дату i–го года по формуле:

на расчетную дату i–го года по формуле:

![]() .

.

2.1.2. Финансовая организация, величина ![]() которой на расчетную дату i–го года превышает 700 миллионов евро и не превышает 210 миллиардов евро, рассчитывает величину

которой на расчетную дату i–го года превышает 700 миллионов евро и не превышает 210 миллиардов евро, рассчитывает величину ![]() на расчетную дату i–го года по формуле:

на расчетную дату i–го года по формуле:

КБИi= 850 000 000 +(БИi – 700 000 000)х15%.

2.1.3. Финансовая организация, величина ![]() которой на расчетную дату i–го года превышает 210 миллиардов евро, рассчитывает величину

которой на расчетную дату i–го года превышает 210 миллиардов евро, рассчитывает величину ![]() на расчетную дату i–го года по формуле:

на расчетную дату i–го года по формуле:

КБИi= 3 200 000 000 000 +(БИi – 215 000 000 000 000)х18%.

2.2. Финансовая организация рассчитывает величину ![]() на расчетную дату i–го года по формуле:

на расчетную дату i–го года по формуле:

![]() ,

,

где:

![]() – величина процентных доходов и расходов, в том числе от финансовой аренды (лизинга), операционной аренды и в виде дивидендов (далее – ВПФД), определяемая финансовой организацией на расчетную дату i–го года в национальной валюте в соответствии с подпунктами 2.2.1 – 2.2.3 настоящего пункта;

– величина процентных доходов и расходов, в том числе от финансовой аренды (лизинга), операционной аренды и в виде дивидендов (далее – ВПФД), определяемая финансовой организацией на расчетную дату i–го года в национальной валюте в соответствии с подпунктами 2.2.1 – 2.2.3 настоящего пункта;

![]() – величина комиссионных и операционных доходов и расходов (далее – ВУ), определяемая финансовой организацией на расчетную дату i–го года в национальной валюте в соответствии с подпунктом 2.2.4 настоящего пункта;

– величина комиссионных и операционных доходов и расходов (далее – ВУ), определяемая финансовой организацией на расчетную дату i–го года в национальной валюте в соответствии с подпунктом 2.2.4 настоящего пункта;

![]() – величина чистой прибыли (убытка) по финансовым операциям банковского и торгового портфелей (далее – ВФ), определяемая финансовой организацией на расчетную дату i–го года в национальной валюте в соответствии с подпунктом 2.2.5 настоящего пункта.

– величина чистой прибыли (убытка) по финансовым операциям банковского и торгового портфелей (далее – ВФ), определяемая финансовой организацией на расчетную дату i–го года в национальной валюте в соответствии с подпунктом 2.2.5 настоящего пункта.

2.2.1. Финансовая организация не реже одного раза в год определяет во внутренних документах один из следующих способов расчета ![]() :

:

В случае если финансовая организация на расчетную дату i–го года выбирает способ расчета ![]() с учетом величины АПД, финансовая организация разрабатывает методику, указанную в абзаце третьем подпункта 4.3.1 пункта 4.3 настоящего Положения, и формирует на расчетную дату i–го года отчет о расчете величины активов, приносящих процентный доход (рекомендуемый образец приведен в приложении 1 к настоящему Положению).

с учетом величины АПД, финансовая организация разрабатывает методику, указанную в абзаце третьем подпункта 4.3.1 пункта 4.3 настоящего Положения, и формирует на расчетную дату i–го года отчет о расчете величины активов, приносящих процентный доход (рекомендуемый образец приведен в приложении 1 к настоящему Положению).

2.2.2. В случае если финансовая организация на расчетную дату i–го года выбирает способ расчета ![]() без учета величины АПД, финансовая организация рассчитывает

без учета величины АПД, финансовая организация рассчитывает ![]() по формуле:

по формуле:

![]() ,

,

где:

![]() – средние чистые процентные доходы и расходы, определяемые финансовой организацией по формуле:

– средние чистые процентные доходы и расходы, определяемые финансовой организацией по формуле:

![]() ,

,

где:

2.2.3. В случае если финансовая организация выбирает способ расчета ![]() с учетом величины АПД, финансовая организация рассчитывает

с учетом величины АПД, финансовая организация рассчитывает ![]() по формуле:

по формуле:

![]() ,

,

где:

![]() – средние чистые АПД, определяемые финансовой организацией по формуле:

– средние чистые АПД, определяемые финансовой организацией по формуле:

![]() ,

,

где:

![]() – активы, приносящие процентный доход, включая займы, прочие размещенные средства, приносящие процентный доход, остатки на корреспондентских счетах, по которым начисляются проценты, ценные бумаги и производные финансовые инструменты, доход и (или) расход по которым формируется процентными платежами, определяемые финансовой организацией в национальной валюте на последний календарный день m–го года (рекомендуемый образец отчета о расчете величины активов, приносящих процентный доход, приведен в приложении 1 к настоящему Положению).

– активы, приносящие процентный доход, включая займы, прочие размещенные средства, приносящие процентный доход, остатки на корреспондентских счетах, по которым начисляются проценты, ценные бумаги и производные финансовые инструменты, доход и (или) расход по которым формируется процентными платежами, определяемые финансовой организацией в национальной валюте на последний календарный день m–го года (рекомендуемый образец отчета о расчете величины активов, приносящих процентный доход, приведен в приложении 1 к настоящему Положению).

2.2.4. Финансовая организация рассчитывает ![]() по формуле:

по формуле:

![]() ,

,

где:

.

.

2.2.5. Финансовая организация рассчитывает ![]() по формуле:

по формуле:

![]() ,

,

где:

![]() – чистая прибыль (убыток) по финансовым операциям торгового портфеля (далее – ПТП), определяемая финансовой организацией в национальной валюте за m–й год в соответствии с подпунктом 2.2.6 настоящего пункта и со строкой 8 таблицы, приведенной в приложении 2 к настоящему Положению;

– чистая прибыль (убыток) по финансовым операциям торгового портфеля (далее – ПТП), определяемая финансовой организацией в национальной валюте за m–й год в соответствии с подпунктом 2.2.6 настоящего пункта и со строкой 8 таблицы, приведенной в приложении 2 к настоящему Положению;

![]() – чистая прибыль (убыток) по финансовым операциям банковского портфеля (далее – ПБП), определяемая финансовой организацией в национальной валюте за m–й год в соответствии с подпунктом 2.2.6 настоящего пункта и со строкой 9 таблицы, приведенной в приложении 2 к настоящему Положению.

– чистая прибыль (убыток) по финансовым операциям банковского портфеля (далее – ПБП), определяемая финансовой организацией в национальной валюте за m–й год в соответствии с подпунктом 2.2.6 настоящего пункта и со строкой 9 таблицы, приведенной в приложении 2 к настоящему Положению.

.

2.2.6. Показатели ![]() ,

, ![]() ,

, ![]() ,

, ![]() ,

, ![]() ,

, ![]() ,

, ![]() ,

, ![]() ,

, ![]() ,

, ![]() определяются финансовой организацией с учетом следующего:

определяются финансовой организацией с учетом следующего:

2.2.7. В случае если при определении величин показателей за третий и второй год, предшествующие первому расчетному году с даты начала применения настоящего Положения, у финансовой организации отсутствуют данные для расчета величины показателей на соответствующие годы, финансовая организация определяет указанные показатели следующим образом:

Финансовая организация, созданная в течение расчетного года, не рассчитывает размер ![]() на указанный год.

на указанный год.

2.3. В случае реорганизации финансовая организация определяет величину ![]() с учетом подпункта 2.2.7 пункта 2.2 настоящего Положения следующим образом.

с учетом подпункта 2.2.7 пункта 2.2 настоящего Положения следующим образом.

2.3.1. Финансовая организация, образованная в результате слияния финансовых организаций, или финансовая организация, к которой произошло присоединение другой финансовой организации, рассчитывает величину ![]() путем суммирования показателей, рассчитанных для всех финансовых организаций, участвующих в реорганизации, с исключением операций и сделок, проведенных между этими финансовыми организациями до даты реорганизации, а также доходов и расходов от таких операций и сделок (в том числе от операций этих финансовых организаций с акциями (долями) и иными источниками собственных средств финансовых организаций, участвующих в реорганизации) и осуществляет перерасчет размера операционного риска на ближайшую дату расчета нормативов достаточности капитала от даты реорганизации для данной финансовой организации.

путем суммирования показателей, рассчитанных для всех финансовых организаций, участвующих в реорганизации, с исключением операций и сделок, проведенных между этими финансовыми организациями до даты реорганизации, а также доходов и расходов от таких операций и сделок (в том числе от операций этих финансовых организаций с акциями (долями) и иными источниками собственных средств финансовых организаций, участвующих в реорганизации) и осуществляет перерасчет размера операционного риска на ближайшую дату расчета нормативов достаточности капитала от даты реорганизации для данной финансовой организации.

Финансовая организация, образованная в результате слияния финансовых организаций, или финансовая организация, к которой произошло присоединение другой финансовой организации, разрабатывает во внутренних документах методику расчета БИ, учитывающую величину БИ финансовых организаций, участвующих в реорганизации, и представляет ее в Государственный банк в течение 20 рабочих дней с даты реорганизации.

2.3.2. Финансовые организации, образованные в результате разделения финансовой организации, или финансовая организация, образованная в результате выделения финансовых организаций, применяет рассчитанную величину ![]() на последнюю расчетную дату до разделения или выделения пропорционально доле величины активов финансовой организации в доле активов, разделенных или выделенных финансовой организацией, на дату выделения или разделения.

на последнюю расчетную дату до разделения или выделения пропорционально доле величины активов финансовой организации в доле активов, разделенных или выделенных финансовой организацией, на дату выделения или разделения.

.

Глава 3. Подходы к определению величины коэффициента внутренних потерь.

.

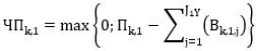

3.1. Финансовая организация в соответствии с пунктом 3.2 настоящего Положения применяет в расчете размера операционного риска один из следующих видов КВП:

3.1.1. Финансовая организация определяет фиксированный ![]() на расчетную дату i–го года по формуле:

на расчетную дату i–го года по формуле:

![]() ,

,

где:

![]() – коэффициент неучтенных прямых потерь от реализации событий операционного риска в расчете размера операционного риска. Величина

– коэффициент неучтенных прямых потерь от реализации событий операционного риска в расчете размера операционного риска. Величина ![]() принимает значение, равное нулю, в случае если ведение финансовой организацией базы событий оценивается Государственным банком как соответствующее требованиям Положения «О требованиях к системе управления операционным риском в финансовой организации и банковской группе». Величина

принимает значение, равное нулю, в случае если ведение финансовой организацией базы событий оценивается Государственным банком как соответствующее требованиям Положения «О требованиях к системе управления операционным риском в финансовой организации и банковской группе». Величина ![]() принимает значение выше нуля, в случае если ведение финансовой организацией базы событий оценивается Государственным банком как не соответствующее требованиям Положения «О требованиях к системе управления операционным риском в финансовой организации и банковской группе». Расчет значения

принимает значение выше нуля, в случае если ведение финансовой организацией базы событий оценивается Государственным банком как не соответствующее требованиям Положения «О требованиях к системе управления операционным риском в финансовой организации и банковской группе». Расчет значения ![]() для финансовой организации, применяющей фиксированный КВП, приведен в пункте 1 приложения 5 к настоящему Положению.

для финансовой организации, применяющей фиксированный КВП, приведен в пункте 1 приложения 5 к настоящему Положению.

.

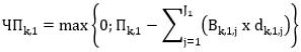

3.1.2. Финансовая организация определяет расчетный ![]() на расчетную дату i–го года по формуле:

на расчетную дату i–го года по формуле:

![]() ,

,

где:

![]() – коэффициент неучтенных прямых потерь от реализации событий операционного риска в расчете размера операционного риска. Величина

– коэффициент неучтенных прямых потерь от реализации событий операционного риска в расчете размера операционного риска. Величина ![]() принимает значение, равное нулю, в случае если ведение базы событий оценивается Государственным банком как соответствующее требованиям Положения «О требованиях к системе управления операционным риском в финансовой организации и банковской группе». Величина

принимает значение, равное нулю, в случае если ведение базы событий оценивается Государственным банком как соответствующее требованиям Положения «О требованиях к системе управления операционным риском в финансовой организации и банковской группе». Величина ![]() принимает значение выше нуля, в случае если ведение базы событий оценивается Государственным банком как не соответствующее требованиям Положения «О требованиях к системе управления операционным риском в финансовой организации и банковской группе». Расчет

принимает значение выше нуля, в случае если ведение базы событий оценивается Государственным банком как не соответствующее требованиям Положения «О требованиях к системе управления операционным риском в финансовой организации и банковской группе». Расчет ![]() для финансовой организации, применяющей расчетный КВП, приведен в пунктах 2 – 6 приложения 5 и приложении 6 к настоящему Положению;

для финансовой организации, применяющей расчетный КВП, приведен в пунктах 2 – 6 приложения 5 и приложении 6 к настоящему Положению;

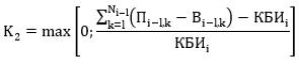

![]() – величина базового КВП, рассчитанная финансовой организацией по состоянию на расчетную дату i–го года по формуле:

– величина базового КВП, рассчитанная финансовой организацией по состоянию на расчетную дату i–го года по формуле:

,

,

где:

![]() – показатель потерь финансовой организации от реализации событий операционного риска (далее – ПП), определяемый финансовой организацией на расчетную дату i–го года по формуле, указанной в абзаце втором пункта 3.3 настоящего Положения.

– показатель потерь финансовой организации от реализации событий операционного риска (далее – ПП), определяемый финансовой организацией на расчетную дату i–го года по формуле, указанной в абзаце втором пункта 3.3 настоящего Положения.

3.2. Финансовая организация применяет в расчете размера операционного риска КВП следующим образом.

3.2.1. Фиксированный КВП применяют следующие финансовые организации:

3.2.2. Расчетный КВП применяют следующие финансовые организации:

3.2.3. В случае если финансовая организация в соответствии с подпунктом 3.2.2 настоящего пункта применяет в расчете размера операционного риска расчетный КВП, при изменении вида сертификата на осуществление банковских операций и (или) размера активов финансовой организации финансовая организация продолжает применять расчетный КВП, за исключением случаев, указанных в подпункте 3.2.4 настоящего пункта.

3.2.4. Финансовая организация в случае реорганизации применяет КВП следующим образом:

Финансовая организация, образованная в результате слияния финансовых организаций, для целей расчета размера операционного риска применяет с даты слияния фиксированный КВП в течение календарного года, в котором произошло слияние, с начала нового календарного года применяет КВП в зависимости от вида сертификата на осуществление банковских операций и (или) размера активов финансовой организации, указанной в подпункте 3.2.1 или подпункте 3.2.2 настоящего пункта, с объединением баз событий финансовых организаций, участвующих в слиянии.

Финансовая организация, к которой произошло присоединение другой финансовой организации, для целей расчета размера операционного риска применяет в течение календарного года, в котором произошло присоединение, КВП, определенный для финансовой организации до даты присоединения, с начала нового календарного года применяет КВП в зависимости от вида сертификата на осуществление банковских операций и (или) размера активов финансовой организации, указанной в подпункте 3.2.1 или подпункте 3.2.2 настоящего пункта, с объединением баз событий присоединяемой финансовой организации.

В случае если финансовая организация, к которой произошло присоединение другой финансовой организации, в соответствии с подпунктом 3.2.2 настоящего пункта применяет расчетный КВП, финансовая организация, к которой произошло присоединение другой финансовой организации, при отсутствии у присоединяемой финансовой организации данных о чистых потерях за период, указанный в пункте 3.4 настоящего Положения, и (или) их несоответствия требованиям абзацев третьего и четвертого пункта 5.1 настоящего Положения, вправе продолжать применять расчетный КВП со следующей отчетной даты расчета нормативов достаточности капитала после даты присоединения до окончания полного года, следующего за годом, в котором произошло присоединение финансовой организации, с учетом следующего:

финансовая организация, к которой произошло присоединение другой финансовой организации, пропорционально увеличивает величину показателя чистых прямых потерь финансовой организации, определенного в соответствии с подпунктом 3.3.2 пункта 3.3 настоящего Положения, за каждый год периода, указанного в пункте 3.4 настоящего Положения, до даты присоединения финансовой организации, на долю увеличения размера активов финансовой организации, рассчитанную как отношение размера активов финансовой организации на отчетную дату расчета нормативов достаточности капитала после даты присоединения (с исключением операций и сделок, проведенных между этими финансовыми организациями до даты присоединения) к размеру активов финансовой организации на последнюю отчетную дату расчета нормативов достаточности капитала, предшествующую дате реорганизации в форме присоединения в соответствии со значением статьи «Всего активов»;

финансовая организация, к которой произошло присоединение другой финансовой организации, рассчитывает величину показателя чистых прямых потерь финансовой организации, определенного в соответствии с подпунктом 3.3.2 пункта 3.3 настоящего Положения, за каждый следующий полный год после даты присоединения финансовых организаций с учетом данных о потерях, полученных после этой даты.

В случае если присоединяемая финансовая организация обладает данными о чистых потерях за период, указанный в пункте 3.4 настоящего Положения, и соответствует требованиям абзацев третьего и четвертого пункта 5.1 настоящего Положения, финансовая организация, к которой произошло присоединение другой финансовой организации, со следующего расчетного года определяет расчетный КВП с учетом данных о потерях, полученных в результате объединения баз событий финансовых организаций.

Финансовая организация, образованная в результате разделения финансовой организации, для целей расчета размера операционного риска применяет фиксированный КВП в течение календарного года, в котором произошло разделение, с начала нового календарного года применяет КВП в зависимости от вида сертификата на осуществление банковских операций и (или) размера активов финансовой организации, указанной в подпункте 3.2.1 или подпункте 3.2.2 настоящего пункта, с разделением и передачей баз событий указанной финансовой организации.

Финансовая организация, образованная в результате выделения из финансовой организации, для целей расчета размера операционного риска применяет фиксированный КВП в течение календарного года, в котором произошло выделение, с начала нового календарного года применяет КВП в зависимости от вида сертификата на осуществление банковских операций и (или) размера активов финансовой организации, указанной в подпункте 3.2.1 или подпункте 3.2.2 настоящего пункта, с разделением и передачи соответствующей ей базы событий из выделяемой финансовой организации.

Условия и состав передаваемых и выделяемых баз событий определяются одновременно с решением уполномоченных органов управления финансовой организации о разделении или выделении финансовой организации.

3.3. Финансовая организация рассчитывает величину ![]() по состоянию на расчетную дату i–го года по формуле:

по состоянию на расчетную дату i–го года по формуле:

![]() ,

,

где:

![]() – средние чистые прямые потери финансовой организации, рассчитанные по состоянию на расчетную дату i–го года, определяемые финансовой организацией в национальной валюте в соответствии с подпунктом 3.3.1 настоящего пункта.

– средние чистые прямые потери финансовой организации, рассчитанные по состоянию на расчетную дату i–го года, определяемые финансовой организацией в национальной валюте в соответствии с подпунктом 3.3.1 настоящего пункта.

3.3.1. Финансовая организация рассчитывает величину ![]() по формуле:

по формуле:

![]() ,

,

где:

n – количество полных лет учета средних чистых прямых потерь финансовой организации от реализации событий операционного риска, определяемое в соответствии с пунктом 3.4 настоящего Положения, до даты начала расчетного года;

![]() – чистые прямые потери финансовой организации, понесенные в m–м году, определяемые финансовой организацией в соответствии с подпунктом 3.3.2 настоящего пункта и пунктами 3.4 – 3.7 настоящего Положения в национальной валюте, с учетом требования пункта 6.18 Положения «О требованиях к системе управления операционным риском в финансовой организации и банковской группе»;

– чистые прямые потери финансовой организации, понесенные в m–м году, определяемые финансовой организацией в соответствии с подпунктом 3.3.2 настоящего пункта и пунктами 3.4 – 3.7 настоящего Положения в национальной валюте, с учетом требования пункта 6.18 Положения «О требованиях к системе управления операционным риском в финансовой организации и банковской группе»;

![]() – коэффициент индекса инфляции m–го года. В целях расчета

– коэффициент индекса инфляции m–го года. В целях расчета ![]() финансовая организация использует данные об индексе потребительских цен на товары и услуги, приведенные на официальном сайте Службы государственной статистики в информационно–телекоммуникационной сети «Интернет» (далее – сайт Службы государственной статистики). Финансовая организация использует значение индекса потребительских цен на товары и услуги, рассчитанного по тарифам государства, за декабрь года m по отношению к декабрю года m–1 (далее –

финансовая организация использует данные об индексе потребительских цен на товары и услуги, приведенные на официальном сайте Службы государственной статистики в информационно–телекоммуникационной сети «Интернет» (далее – сайт Службы государственной статистики). Финансовая организация использует значение индекса потребительских цен на товары и услуги, рассчитанного по тарифам государства, за декабрь года m по отношению к декабрю года m–1 (далее – ![]() ). В целях определения величины

). В целях определения величины ![]() финансовая организация применяет значения индекса потребительских цен на товары и услуги, приведенные на сайте службы государственной статистики, за декабрь каждого m–го года с учетом их деления на 100 процентов.

финансовая организация применяет значения индекса потребительских цен на товары и услуги, приведенные на сайте службы государственной статистики, за декабрь каждого m–го года с учетом их деления на 100 процентов. ![]() для года, предшествующего расчетному году, для целей расчета

для года, предшествующего расчетному году, для целей расчета ![]() принимается за единицу. Величина

принимается за единицу. Величина ![]() для года, предшествующего расчетному году, принимается за единицу. Финансовая организация определяет величину

для года, предшествующего расчетному году, принимается за единицу. Финансовая организация определяет величину ![]() остальных лет расчетного периода в соответствии с подпунктом 3.3.7 настоящего пункта.

остальных лет расчетного периода в соответствии с подпунктом 3.3.7 настоящего пункта.

3.3.2. Финансовая организация рассчитывает величину ![]() по формуле:

по формуле:

![]() ,

,

где:

![]() – совокупные чистые прямые потери, понесенные в m–м году, по событиям операционного риска, зарегистрированным в базе событий, и определяемые финансовой организацией в соответствии с подпунктом 3.3.3 настоящего пункта и пунктами 3.4 – 3.7 настоящего Положения в национальной валюте, с учетом требования пункта 6.18 Положения «О требованиях к системе управления операционным риском в финансовой организации и банковской группе»;

– совокупные чистые прямые потери, понесенные в m–м году, по событиям операционного риска, зарегистрированным в базе событий, и определяемые финансовой организацией в соответствии с подпунктом 3.3.3 настоящего пункта и пунктами 3.4 – 3.7 настоящего Положения в национальной валюте, с учетом требования пункта 6.18 Положения «О требованиях к системе управления операционным риском в финансовой организации и банковской группе»;

![]() – совокупные чистые прямые потери, понесенные в m–м году, по событиям операционного риска, зарегистрированным в базе событий, исключаемые финансовой организацией из расчета

– совокупные чистые прямые потери, понесенные в m–м году, по событиям операционного риска, зарегистрированным в базе событий, исключаемые финансовой организацией из расчета ![]() на основании уведомления, направленного в соответствии с главой 6 настоящего Положения (строки 1.3, 2.3, 3.3, 4.3, 5.3, 6.3, 7.3, 8.3, 9.3 и 10.3 таблицы 2 приложения 3 к настоящему Положению).

на основании уведомления, направленного в соответствии с главой 6 настоящего Положения (строки 1.3, 2.3, 3.3, 4.3, 5.3, 6.3, 7.3, 8.3, 9.3 и 10.3 таблицы 2 приложения 3 к настоящему Положению).

3.3.3. Финансовая организация рассчитывает величину ![]() по формуле:

по формуле:

![]() ,

,

где:

k – уникальный порядковый идентификационный номер события операционного риска в соответствии с абзацем вторым пункта 6.6 Положения «О требованиях к системе управления операционным риском в финансовой организации и банковской группе»;

![]() – количество событий операционного риска, зарегистрированных в базе событий, по которым в m–м году на счетах бухгалтерского учета были отражены потери;

– количество событий операционного риска, зарегистрированных в базе событий, по которым в m–м году на счетах бухгалтерского учета были отражены потери;

![]() – чистые прямые потери, понесенные в m–м году по k–му событию операционного риска, зарегистрированному в базе событий, и определяемые финансовой организацией в соответствии с подпунктом 3.3.4 настоящего пункта и пунктами 3.4 – 3.7 настоящего Положения в национальной валюте, с учетом требований пункта 6.18 Положения «О требованиях к системе управления операционным риском в финансовой организации и банковской группе».

– чистые прямые потери, понесенные в m–м году по k–му событию операционного риска, зарегистрированному в базе событий, и определяемые финансовой организацией в соответствии с подпунктом 3.3.4 настоящего пункта и пунктами 3.4 – 3.7 настоящего Положения в национальной валюте, с учетом требований пункта 6.18 Положения «О требованиях к системе управления операционным риском в финансовой организации и банковской группе».

3.3.4. Финансовая организация рассчитывает величину ![]() по формуле:

по формуле:

,

,

где:

l – номер прямой потери в базе событий по k–му событию операционного риска, дата отражения ![]() которой на счетах бухгалтерского учета в соответствии с пунктом 6.8 Положения «О требованиях к системе управления операционным риском в финансовой организации и банковской группе» относится к m–му году (далее – дата прямой потери);

которой на счетах бухгалтерского учета в соответствии с пунктом 6.8 Положения «О требованиях к системе управления операционным риском в финансовой организации и банковской группе» относится к m–му году (далее – дата прямой потери);

финансовая организация осуществляет суммирование по всем l–м прямым потерям, даты ![]() которых отражены в m–м году;

которых отражены в m–м году;

![]() – количество прямых потерь, отраженных на счетах бухгалтерского учета, по k–му событию операционного риска, зарегистрированному в базе событий, дата которых отражена в m–м году;

– количество прямых потерь, отраженных на счетах бухгалтерского учета, по k–му событию операционного риска, зарегистрированному в базе событий, дата которых отражена в m–м году;

![]() – чистые прямые потери по l–й прямой потере по k–му событию операционного риска, зарегистрированному в базе событий, и определяемые финансовой организацией в соответствии с подпунктом 3.3.5 настоящего пункта и пунктами 3.4 – 3.7 настоящего Положения в национальной валюте, с учетом требований пункта 6.18 Положения «О требованиях к системе управления операционным риском в финансовой организации и банковской группе».

– чистые прямые потери по l–й прямой потере по k–му событию операционного риска, зарегистрированному в базе событий, и определяемые финансовой организацией в соответствии с подпунктом 3.3.5 настоящего пункта и пунктами 3.4 – 3.7 настоящего Положения в национальной валюте, с учетом требований пункта 6.18 Положения «О требованиях к системе управления операционным риском в финансовой организации и банковской группе».

3.3.5. Финансовая организация для целей расчета величины ![]() применяет один из следующих способов учета возмещений:

применяет один из следующих способов учета возмещений:

Финансовая организация определяет не реже одного раза в год во внутренних документах способ учета поступивших возмещений для расчета величины ![]() .

.

При расчете величины ![]() финансовая организация формирует таблицу отнесения возмещений к прямым потерям с учетом выбранного способа учета возмещений (рекомендуемый образец приведен в приложении 4 к настоящему Положению) в случае регистрации в базе событий данных о возмещении на покрытие потери от реализации события операционного риска. Финансовая организация предоставляет таблицу отнесения возмещений к прямым потерям в Государственный банк по запросу в соответствии с пунктом 7.2 настоящего Положения.

финансовая организация формирует таблицу отнесения возмещений к прямым потерям с учетом выбранного способа учета возмещений (рекомендуемый образец приведен в приложении 4 к настоящему Положению) в случае регистрации в базе событий данных о возмещении на покрытие потери от реализации события операционного риска. Финансовая организация предоставляет таблицу отнесения возмещений к прямым потерям в Государственный банк по запросу в соответствии с пунктом 7.2 настоящего Положения.

В целях составления таблицы отнесения возмещений к прямым потерям финансовая организация отражает в базе событий данные, требуемые для составления таблицы, и актуализирует их по мере поступления новой информации по потерям и относящимся к ним возмещениям по событию операционного риска.

3.3.5.1. В случае если финансовая организация на расчетную дату i–го года выбирает способ учета поступивших возмещений для расчета величины ![]() в соответствии с абзацем вторым подпункта 3.3.5 настоящего пункта, финансовая организация рассчитывает величину

в соответствии с абзацем вторым подпункта 3.3.5 настоящего пункта, финансовая организация рассчитывает величину ![]() по формуле:

по формуле:

,

,

где:

3.3.5.2. В случае если финансовая организация на расчетную дату i–го года выбирает способ учета поступивших возмещений для расчета величины ![]() в соответствии с абзацем третьим подпункта 3.3.5 настоящего пункта, финансовая организация рассчитывает величину

в соответствии с абзацем третьим подпункта 3.3.5 настоящего пункта, финансовая организация рассчитывает величину ![]() по формуле:

по формуле:

,

,

где:

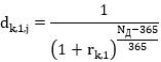

3.3.6. Финансовая организация определяет величину ![]() следующим образом.

следующим образом.

Финансовая организация определяет количество дней между датой отражения возмещения, отнесенного на покрытие l–й потери по k–му событию операционного риска, зарегистрированному в базе событий, на счетах бухгалтерского учета в соответствии с абзацем сорок третьим пункта 6.6 Положения «О требованиях к системе управления операционным риском в финансовой организации и банковской группе» (далее – дата возмещения) и датой прямой потери и применяет величину ![]() следующим образом:

следующим образом:

в случае если дата возмещения наступила раньше, чем дата прямой потери, финансовая организация применяет величину ![]() равную единице;

равную единице;

в случае если количество дней между датой возмещения и датой прямой потери не превышает 365, финансовая организация применяет величину ![]() равную единице;

равную единице;

в случае если количество дней между датой возмещения и датой прямой потери превышает 365, финансовая организация рассчитывает величину ![]() по формуле:

по формуле:

,

,

где:

![]() – эффективная процентная ставка, определенная финансовой организацией во внутренних документах, действующая на дату прямой потери, в соответствии с пунктом 1.6 Положения «О порядке определения доходов, расходов и прочего совокупного дохода финансовых организаций»;

– эффективная процентная ставка, определенная финансовой организацией во внутренних документах, действующая на дату прямой потери, в соответствии с пунктом 1.6 Положения «О порядке определения доходов, расходов и прочего совокупного дохода финансовых организаций»;

![]() – количество дней между датой возмещения и датой прямой потери.

– количество дней между датой возмещения и датой прямой потери.

3.3.7. Финансовая организация рассчитывает величину ![]() по формуле:

по формуле:

.

![]() ,

,

где:

![]() – значение индекса потребительских цен на товары и услуги, приведенное на сайте службы государственной статистики в соответствии с абзацем шестым подпункта 3.3.1 настоящего пункта.

– значение индекса потребительских цен на товары и услуги, приведенное на сайте службы государственной статистики в соответствии с абзацем шестым подпункта 3.3.1 настоящего пункта.

Финансовая организация осуществляет произведение по всем ![]() , включенным в период с года, следующего за m–м годом, до года, предшествующего расчетному году.

, включенным в период с года, следующего за m–м годом, до года, предшествующего расчетному году.

3.3.8. Для целей соблюдения требований подпункта 3.5.1 пункта 3.5 настоящего Положения финансовая организация определяет общую величину чистых прямых потерь от k–го события операционного риска (далее – ![]() ) по состоянию на расчетную дату i–го года по формуле:

) по состоянию на расчетную дату i–го года по формуле:

![]() ,

,

где:

![]() – количество прямых потерь, отраженных на счетах бухгалтерского учета, по k–му событию операционного риска, зарегистрированному в базе событий, в период расчета ПП в соответствии с пунктом 3.4 настоящего Положения.

– количество прямых потерь, отраженных на счетах бухгалтерского учета, по k–му событию операционного риска, зарегистрированному в базе событий, в период расчета ПП в соответствии с пунктом 3.4 настоящего Положения.

3.4. Финансовая организация в целях расчета![]() по формуле, приведенной в абзаце втором подпункта 3.3.1 пункта 3.3 настоящего Положения, применяет один из следующих периодов расчета ПП:

по формуле, приведенной в абзаце втором подпункта 3.3.1 пункта 3.3 настоящего Положения, применяет один из следующих периодов расчета ПП:

3.4.1. В случае если в базе событий финансовой организации отсутствуют данные о прямых потерях от реализации событий операционного риска за полный период расчета ПП, финансовая организация включает в расчет ПП данные о чистых прямых потерях за сокращенный период расчета ПП.

3.4.2. В случае если финансовая организация рассчитывает ПП за сокращенный период расчета ПП, по мере накопления в базе событий данных о чистых прямых потерях от реализации событий операционного риска финансовая организация включает в расчет чистых прямых потерь данные о прямых потерях и возмещениях за каждый следующий год до начала использования полного периода расчета ПП.

3.5. Финансовая организация включает в расчет ![]() на расчетную дату i–го года чистые прямые потери от реализации события операционного риска с учетом следующего:

на расчетную дату i–го года чистые прямые потери от реализации события операционного риска с учетом следующего:

3.5.1. В расчет ПП включается величина чистых прямых потерь от реализации событий операционного риска, для которых величина ![]() превышает порог включения в расчет СЧП (далее – порог включения):

превышает порог включения в расчет СЧП (далее – порог включения):

банк, размер активов которого составляет 5 миллиардов евро и более, применяет порог включения в размере 5 тысяч евро;

банк, размер активов которого составляет менее 5 миллиардов евро, или небанковская финансовая организация применяет порог включения в размере 1 тысячи евро.

3.5.2. Возмещения, поступившие на покрытие конкретных прямых потерь, относятся финансовой организацией на покрытие этих прямых потерь. При наличии нераспределенных поступивших возмещений финансовая организация относит их на покрытие более ранних прямых потерь в хронологическом порядке.

3.5.3. Финансовая организация не учитывает в расчете СЧП возмещения, поступившие на покрытие прямых потерь от реализации события операционного риска, отраженные на счетах в бухгалтерском учете раннее полного периода расчета ПП.

3.5.4. Возмещения, ранее отнесенные финансовой организацией на покрытие прямых потерь от реализации события операционного риска, повторному отнесению на иные прямые потери не подлежат.

3.5.5. Банк, получивший разрешение Государственного банка на применение банковских методик управления финансовым риском и моделей количественной оценки финансового риска в целях расчета нормативов достаточности капитала с применением подхода на основе внутренних рейтингов в соответствии с пунктом 8 Указания «О порядке получения разрешений на применение банковских методик управления финансовыми рисками и моделей количественной оценки финансовых рисков в целях расчета нормативов достаточности капитала банка, а также порядке оценки их качества», не включает в расчет ПП потери от событий операционного риска, определяемые в виде сумм начисления дополнительных резервов по ссудной и приравненной к ней задолженности, предусмотренные абзацем четвертым подпункта 3.12.1 пункта 3.12 Положения «О требованиях к системе управления операционным риском в финансовой организации и банковской группе», в случае если указанные потери учтены в количественных оценках компонентов финансового риска, рассчитанных с применением моделей, разработанных в соответствии с Положением «О порядке расчета величины финансового риска на основе внутренних рейтингов».

3.6. Финансовая организация осуществляет отнесение возмещений на покрытие прямых потерь от реализации события операционного риска с учетом требований пункта 6.17 Положения «О требованиях к системе управления операционным риском в финансовой организации и банковской группе» и следующего.

3.6.1. Финансовая организация не учитывает возмещения по прямым потерям от реализации события операционного риска, в случае если они поступили от страховой организации, входящей в банковскую группу данной финансовой организации, по договорам имущественного страхования за счет страховых резервов и приводят к уменьшению собственных средств (капитала) страховой организации.

3.6.2. В случае если возмещение на покрытие прямых потерь поступило от страховой организации, входящей в банковскую группу, по договорам перестрахования со страховыми организациями, не входящими в банковскую группу, указанные возмещения могут быть учтены в расчете СЧП.

3.7. Финансовая организация осуществляет перерасчет СЧП по состоянию на дату, указанную в пункте 1.4 настоящего Положения, на основании произведенных финансовой организацией корректировок в бухгалтерском учете и учтенных величин возмещений, поступивших в период с 1 января расчетного года до 1 июля расчетного года.

.

Глава 4. Документирование расчета размера операционного риска и информационного обмена с Государственным банком.

.

4.1. Финансовая организация назначает должностное лицо из числа работников финансовой организации, уполномоченное осуществлять взаимодействие с Государственным банком по вопросам расчета размера операционного риска и соблюдения требований настоящего Положения (далее – уполномоченный представитель финансовой организации), и в течение 10 рабочих дней с даты начала применения настоящего Положения направляет в Государственный банк письмо, содержащее контактные данные уполномоченного представителя финансовой организации.

4.2. Информационный обмен с Государственным банком осуществляется уполномоченным представителем финансовой организации с использованием личного кабинета.

В случаях, когда технические возможности личного кабинета не позволяют передать требуемый объем материалов и данных, допускается их передача с использованием электронных носителей информации с сопроводительным письмом финансовой организации.

4.3. В целях регламентации расчета размера операционного риска финансовая организация определяет во внутренних документах следующее:

4.3.1. При применении финансовой организацией в расчете размера операционного риска, фиксированного КВП:

4.3.2. При применении финансовой организацией в расчете размера операционного риска расчетного КВП, в дополнение к порядкам, процедурам и методикам, указанным в подпункте 4.3.1 настоящего пункта:

4.4. Финансовая организация рассматривает отчеты о расчете размера операционного риска, указанные в подпункте 4.4.1 и подпункте 4.4.2 настоящего пункта, в сроки, установленные во внутренних документах финансовой организации.

Финансовая организация предоставляет по состоянию на 1 января расчетного года отчеты о расчете размера операционного риска, указанные в подпункте 4.4.1 и подпункте 4.4.2 настоящего пункта, в Государственный банк не позднее 10 рабочих дней с даты представления в Государственный банк полугодовой отчетности по форме 0409135 «Информация об обязательных нормативах и о других показателях деятельности финансовой организации» в соответствии с пунктом 8 Порядка составления и представления отчетности по форме 0409135 «Информация об обязательных нормативах и о других показателях деятельности финансовой организации», установленного Указанием «О перечне, формах и порядке составления и представления форм отчетности финансовых организаций в Государственный банк», или по запросу Государственного банка не позднее 15 рабочих дней со дня его получения.

В случае если финансовая организация отражает в бухгалтерском учете корректирующие события после отчетной даты года, предшествующего расчетному году, влияющие на расчет величины БИ и КВП данной финансовой организации, финансовая организация проводит перерасчет БИ и КВП к 1 июля расчетного года, корректировку отчетов, указанных в подпункте 4.4.1 и подпункте 4.4.2 настоящего пункта, и предоставляет их в Государственный банк не позднее 10 рабочих дней с даты представления в Государственный банк полугодовой отчетности по форме 0409135 «Информация об обязательных нормативах и о других показателях деятельности финансовой организации» в соответствии с пунктом 8 Порядка составления и представления отчетности по форме 0409135 «Информация об обязательных нормативах и о других показателях деятельности финансовой организации», установленного Указанием «О перечне, формах и порядке составления и представления форм отчетности финансовых организаций в Государственный банк».

4.4.1. Финансовая организация, применяющая в расчете размера операционного риска фиксированный КВП, формирует следующие отчеты:

4.4.2. Финансовая организация, применяющая в расчете размера операционного риска расчетный КВП, в дополнение к отчетам, указанным в подпункте 4.4.1 настоящего пункта, формирует следующие отчеты:

4.4.3. Финансовая организация при предоставлении в Государственный банк информации в соответствии с подпунктом 4.4.1 и подпунктом 4.4.2 настоящего пункта обеспечивает ее полноту и достоверность.

4.5. Внутренние документы, разработанные в соответствии с пунктом 4.3 настоящего Положения, и отчеты, указанные в пункте 4.4 настоящего Положения, должны храниться финансовой организацией не менее 10 лет со дня рассмотрения отчетов финансовой организацией или признания внутренних документов, разработанных в соответствии с пунктом 4.3 настоящего Положения, утратившими силу.

.

Глава 5. Направление финансовой организацией уведомления о применении расчетного коэффициента внутренних потерь для расчета размера операционного риска.

.

5.1. Финансовая организация вправе подать уведомление о применении расчетного КВП при соблюдении следующих требований:

5.2. Финансовая организация в целях применения расчетного КВП в соответствии с решением единоличного или коллегиального исполнительного органа, принятым в соответствии с порядком, определенным во внутренних документах финансовой организации, направляет в Государственный банк уведомление о применении расчетного КВП (рекомендуемый образец приведен в приложении 8 к настоящему Положению) с приложением документов, примерный перечень которых приведен в приложении 9 к настоящему Положению, не позднее чем за 40 рабочих дней до запланированной даты начала применения финансовой организацией расчетного КВП, соответствующей расчетной дате, с использованием личного кабинета.

5.3. Государственный банк в течение 30 рабочих дней с даты получения уведомления о применении расчетного КВП осуществляет проверку соблюдения финансовой организацией требований, указанных в пункте 5.1 настоящего Положения.

5.4. В случае выявления Государственным банком несоблюдения требований, указанных в пункте 5.1 настоящего Положения, Государственный банк не позднее чем за 10 рабочих дней до запланированной даты начала применения финансовой организацией расчетного КВП, указанной в уведомлении о применении расчетного КВП, направляет в финансовую организацию письмо, содержащее информацию о выявленных несоответствиях финансовой организации требованиям, указанным в пункте 5.1 настоящего Положения, и невозможности применения расчетного КВП в расчете размера операционного риска (далее – письмо о выявленных несоответствиях).

5.5. В случае направления Государственным банком письма о выявленных несоответствиях финансовая организация продолжает применять фиксированный КВП в расчете размера операционного риска.

В случае если за 5 рабочих дней до запланированной даты начала применения расчетного КВП в финансовую организацию не поступило от Государственного банка письмо о выявленных несоответствиях, финансовая организация применяет расчетный КВП с запланированной даты начала применения финансовой организацией расчетного КВП, соответствующей расчетной дате.

5.6. После направления Государственным банком письма о выявленных несоответствиях в результате проведения проверки в соответствии с пунктом 5.3 настоящего Положения финансовая организация вправе повторно направить уведомление о применении расчетного КВП, документы, примерный перечень которых приведен в приложении 9 к настоящему Положению, не ранее чем через 6 месяцев с даты устранения несоответствий, выявленных Государственным банком в соответствии с пунктом 5.4 настоящего Положения.

.

Глава 6. Направление финансовой организацией уведомления об исключении доходов и (или) расходов из расчета КБИ и уведомления об исключении потерь из расчета ПП и их рассмотрение Государственным банком.

.

6.1. При соблюдении условий, предусмотренных подпунктами 6.1.1 и (или) 6.1.2 настоящего пункта, финансовая организация в соответствии с принятым решением единоличного или коллегиального исполнительного органа вправе направить в Государственный банк следующие виды уведомлений:

6.1.1. Финансовая организация вправе подать уведомление об исключении доходов и (или) расходов из расчета КБИ за три года, предшествующие расчетному году, и составляющих не менее 5 процентов от величины ![]() на ближайшую к дате подачи уведомления расчетную дату в одном из следующих случаев:

на ближайшую к дате подачи уведомления расчетную дату в одном из следующих случаев:

6.1.1.1. В случае если финансовая организация применяет способ расчета ![]() без учета величины АПД, финансовая организация вправе подать уведомление об исключении доходов и (или) расходов из расчета КБИ при наличии одного из следующих оснований:

без учета величины АПД, финансовая организация вправе подать уведомление об исключении доходов и (или) расходов из расчета КБИ при наличии одного из следующих оснований:

6.1.1.2. В случае если финансовая организация применяет способ расчета ![]() с учетом величины АПД, финансовая организация вправе подать уведомление об исключении доходов и (или) расходов из расчета КБИ с исключением операций или сделок из расчета АПД из соответствующего им портфеля в соответствии с настоящей главой для целей расчета АПД.

с учетом величины АПД, финансовая организация вправе подать уведомление об исключении доходов и (или) расходов из расчета КБИ с исключением операций или сделок из расчета АПД из соответствующего им портфеля в соответствии с настоящей главой для целей расчета АПД.

6.1.2. Финансовая организация вправе подать уведомление об исключении потерь из расчета ПП за период расчета ПП, составляющих не менее 5 процентов от величины ![]() , рассчитанной на ближайшую к дате подачи уведомления расчетную дату, в соответствии с настоящей главой при условии того, что дата учета данных потерь составляет не менее 3 лет до даты подачи уведомления об исключении потерь из расчета ПП, в одном из следующих случаев:

, рассчитанной на ближайшую к дате подачи уведомления расчетную дату, в соответствии с настоящей главой при условии того, что дата учета данных потерь составляет не менее 3 лет до даты подачи уведомления об исключении потерь из расчета ПП, в одном из следующих случаев:

Финансовая организация использует подход, предусмотренный абзацем четвертым настоящего подпункта, в случае если финансовая организация устранила все выявленные источники операционного риска и приняла меры, направленные на уменьшение негативного влияния операционного риска, в соответствии с абзацем пятым подпункта 2.1.6 пункта 2.1 Положения «О требованиях к системе управления операционным риском в финансовой организации и банковской группе» в отношении типов событий операционного риска, чистые потери от реализации которых включены финансовой организацией в уведомление об исключении потерь из расчета ПП, и предоставит пояснительную записку об устранении указанных источников операционного риска и принятых мерах, направленных на уменьшение негативного влияния операционного риска в отношении исключаемых типов событий операционного риска в соответствии с настоящей главой.

6.1.3. Финансовая организация вправе подать каждое из указанных в подпунктах 6.1.1 и 6.1.2 настоящего пункта уведомлений не чаще двух раз в календарный год.

6.2. Финансовая организация направляет в Государственный банк уведомление об исключении доходов и (или) расходов из расчета КБИ (рекомендуемый образец приведен в приложении 10 к настоящему Положению) и (или) уведомление об исключении потерь из расчета ПП (рекомендуемый образец приведен в приложении 11 к настоящему Положению) (далее при совместном упоминании – уведомление) за подписью лица, осуществляющего функции единоличного исполнительного органа (лица, его замещающего), с приложением документов, примерный перечень которых приведен в приложении 9 к настоящему Положению, включающий перечень событий операционного риска, чистые прямые потери по которым предложены финансовой организацией к исключению из расчета СЧП финансовой организации (рекомендуемый образец приведен в приложении 12 к настоящему Положению), не позднее чем за 40 рабочих дней до расчетной даты с использованием личного кабинета.

6.3. Государственный банк в течение 30 рабочих дней с даты получения уведомления осуществляет проверку соблюдения финансовой организацией требований, указанных в пункте 6.1 настоящего Положения.

6.4. В случае выявления Государственным банком несоблюдения требований, указанных в пункте 6.1 настоящего Положения, Государственный банк не позднее чем за 10 рабочих дней до запланированной даты исключения доходов и (или) расходов из расчета КБИ и (или) потерь из расчета ПП, указанной в уведомлении, направляет в финансовую организацию письмо, содержащее информацию о выявленных несоответствиях финансовой организации требованиям, указанным в пункте 6.1 настоящего Положения, и невозможности исключения доходов и (или) расходов из расчета КБИ и (или) потерь из расчета ПП.

В случае направления Государственным банком письма, указанного в абзаце первом настоящего пункта, финансовая организация продолжает рассчитывать размер операционного риска без исключений доходов и (или) расходов из расчета КБИ и (или) потерь из расчета ПП.

6.5. Решение о направлении письма, указанного в пункте 6.4 настоящего Положения, принимается Государственным банком в случае выявления хотя бы одного из следующих несоответствий:

6.6. В случае если за 5 рабочих дней до запланированной даты, указанной в уведомлении, в финансовую организацию не поступило от Государственного банка письмо, указанное в пункте 6.4 настоящего Положения, финансовая организация рассчитывает размер операционного риска с исключением доходов и (или) расходов из расчета КБИ и (или) потерь из расчета ПП с даты, указанной в уведомлении, соответствующей расчетной дате.

6.7. После направления Государственным банком письма, указанного в пункте 6.4 настоящего Положения, финансовая организация вправе повторно направить уведомление об исключении доходов и (или) расходов из расчета КБИ и (или) уведомление об исключении потерь из расчета ПП при условии соблюдения условий подпункта 6.1.3 пункта 6.1 настоящего Положения.

.

Глава 7. Надзор за соблюдением порядка расчета размера операционного риска.

.

7.1. Надзор за соблюдением порядка расчета размера операционного риска включает:

7.2. Государственный банк при осуществлении надзора за соблюдением порядка расчета размера операционного риска запрашивает у финансовой организации следующую информацию:

7.3. Срок предоставления ответа финансовой организации на запрос Государственного банка устанавливается в запросе Государственного банка и не может быть менее 10 рабочих дней с даты получения запроса. Финансовая организация может запросить с использованием личного кабинета, у Государственного банка продление срока предоставления ответа на запрос с указанием обоснования. При этом общий срок ответа на запрос Государственного банка не может превышать 30 рабочих дней.

При несогласии с предложенным сроком Государственный банк в течение 5 рабочих дней с даты получения письма финансовой организации о предложении продления срока направляет письмо в финансовую организацию, содержащее окончательный срок, в течение которого финансовой организации необходимо предоставить ответ в Государственный банк.

.

Глава 8. Заключительные положения.

.

8.1. Настоящее Положение вступает в силу со дня его официального опубликования.

8.2. Банк с универсальным разрешением должен применять настоящее Положение с 1 января 2023 года, за исключением случая, предусмотренного пунктом 8.3 настоящего Положения.

8.3. Финансовая организация вправе принять решение о применении настоящего Положения (далее – решение) при условии направления в Государственный банк информации о принятом решении в письменном виде не позднее дня, следующего за днем принятия решения.

Финансовая организация, принявшая решение в соответствии с абзацем первым настоящего пункта, должна применять настоящее Положение начиная со следующего дня после дня направления информации о принятом решении в Государственный банк.

8.4. Банк с универсальным разрешением, а также финансовая организация, принявшая решение в соответствии с абзацем первым пункта 8.3 настоящего Положения, со следующего дня после дня направления информации о принятом решении в Государственный банк не применяют Положение «О порядке расчета размера операционного риска».

.

Утверждено Председателем Центрального банка

С.И. Шабулдаев

.

*******

.

Приложение 1 к Положению «О порядке расчета размера операционного риска («Базель III») и осуществления Государственным банком надзора за его соблюдением»

.

(рекомендуемый образец)

.

ОТЧЕТ

о расчете величины активов, приносящих процентный доход, по состоянию на __ _____ 20__ года

.

|

Полное или сокращенное фирменное наименование финансовой организации |

|

|

|

|

|

|

|

|

|

|

|

|

|||||||||||||||||||||||||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Адрес (место нахождения) финансовой организации |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|||||||||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

.

нац.вал.

.

|

Номер строки |

Наименование компонентов расчета АПД |

Величины компонентов расчета АПД |

Итоговая величина компонентов расчета АПД на расчетную дату i–го года |

||

|

за i–3 год |

за i–2 год |

за i–1 год |

|||

|

1 |

2 |

3 |

4 |

5 |

6 |

|

1 |

|

|

|

|

x |

|

1.1 |

|

|

|

|

x |

|

1.2 |

|

|

|

|

x |

|

1.3 |

|

|

|

|

x |

|

1.4 |

|

|

|

|

x |

|

2 |

|

|

|

|

x |

|

2.1 |

|

|

|

|

x |

|

2.2 |

|

|

|

|

x |

|

2.3 |

|

|

|

|

x |

|

2.4 |

|

|

|

|

x |

|

2.5 |

|

|

|

|

x |

|

3 |

|

|

|

|

x |

|

4 |

|

x |

x |

x |

|

.

Пояснения к составлению отчета о расчете величины активов, приносящих доход.

1. При заполнении отчета о расчете величины активов, приносящих процентный доход (далее – отчет), рекомендуется исходить из следующего.

Отчет составляется, в случае если финансовая организация применяет способ расчета ![]() с учетом величины АПД.

с учетом величины АПД.

1.1. В строке 1 отчета указывается отчетная величина АПД, рассчитываемая как сумма строк 1.1 и 1.2 за вычетом строки 1.3 отчета с учетом корректировки, отраженной в строке 1.4 отчета:

в строке 1.1 отчета указывается величина, определяемая путем суммирования значений граф 3 – 15 по строке 3 «Итого балансовых активов и внебалансовых требований» отчетности по форме 0409127, установленной Указанием «О перечне, формах и порядке составления и представления форм отчетности финансовых организаций в Государственный банк»;

в строке 1.2 отчета указывается величина расчетных размеров резервов на возможные потери по балансовым активам, использованная для уменьшения величины балансовых активов в соответствии с абзацем первым подпункта 4.1 пункта 4 Порядка составления и представления отчетности по форме 0409127, установленной Указанием «О перечне, формах и порядке составления и представления форм отчетности финансовых организаций в Государственный банк»;

в строке 1.3 отчета указывается величина наращенных процентных доходов по балансовым активам, использованная для увеличения величины балансовых активов в соответствии с абзацем первым подпункта 4.1 пункта 4 Порядка составления и представления отчетности по форме 0409127, установленной Указанием «О перечне, формах и порядке составления и представления форм отчетности финансовых организаций в Государственный банк»;

в строке 1.4 отчета указывается величина корректировок, увеличивающих (уменьшающих) стоимость балансовых активов, оцениваемых по амортизированной стоимости, применяемая к величине балансовых активов в соответствии с абзацем первым подпункта 4.1 пункта 4 Порядка составления и представления отчетности по форме 0409127, установленной Указанием «О перечне, формах и порядке составления и представления форм отчетности финансовых организаций в Государственный банк».

1.2. В строке 2 отчета указывается величина активов, доход по которым определяется через процентную ставку и (или) в виде процентных платежей, не включенных в состав величины АПД, приведенной в строке 1 отчета, в соответствии с методикой финансовой организации, указанной в абзаце третьем подпункта 4.3.1 пункта 4.3 настоящего Положения, определяемая путем суммирования значений строк 2.1 – 2.5 отчета, в том числе:

1.3. В строке 3 отчета указывается учетная величина АПД, определяемая путем суммирования значений строк 1 и 2 отчета.

1.4. В строке 4 отчета указывается величина средних чистых АПД, рассчитываемая по формуле, указанной в абзаце пятом подпункта 2.2.3 пункта 2.2 настоящего Положения.

.

Приложение 2 к Положению «О порядке расчета размера операционного риска («Базель III») и осуществления Государственным банком надзора за его соблюдением»

.

ТАБЛИЦА ДЛЯ ОПРЕДЕЛЕНИЯ ВЕЛИЧИНЫ ПОКАЗАТЕЛЕЙ, ВКЛЮЧАЕМЫХ В РАСЧЕТ БИ.

.

.

|

Номер строки |

Наименование показателей, включаемых в расчет БИ |

Символы отчетности по форме 0409102 и расшифровки отдельных показателей в соответствии с отчетностью по форме 0409110 |

|

1 |

2 |

3 |

|

1 |

ПД |

111 + 112 + 113 + 114 + 115 + 116 + 117 + 118 + 121 + 122 + 123 + 28302 + 28303 + 28401 – 331 – 332 – 333 – 334 – 335 – 336 – 337 – 338 – 341 – 342 – 343 – 344 – 345 – 346 + S211/1.1 + S211/1.2 |

|

2 |

ПР |

311 + 312 + 313 + 314 + 315 + 316 + 317 + 318 + 319 + 321 + 322 + 323 + 324 + 325 + 326 + 361 + 362 + 363 + 364 + 365 + 366 + 367 + 368 + 47401 + 47804 + 48302 (в части операционной аренды) – 141 – 142 – 143 – 144 – 145 – 146 – 147 – 148 – 161 |

|

3 |

ДД |

235 + 236 |

|

4 |

КД |

271 + 272 + 273 + 274 + 275 + 276 + 277 + 278 + 279 |

|

5 |

КР |

471 |

|

6 |

ОД |

211 (кроме S211/1.1 + S211/1.2) + 212 + 213 + 237 + 238 + 239 + 241 + 242 + 243 + 244 + 245 + 246 + 247 + 248 + 249 + 283 (кроме 28302, 28303) + 28402 + 285 + 286 + 287 + 288 + 291 + 292 + 294 |

|

7 |

ОР |

411 + 412 + 413 + 441 + 442 + 443 + 444 + 445 + 446 + 447 + 448 + 449 + 47402 + 475 + 476 + 477 + 478 (кроме 47804) + 486 |

|

8 |

ПТП |

221 + 222 + 223 + 231 + 232 + 233 + 251 + 252 + 253 + 254 + 255 + 256 + 261 + 262 + 263 + 264 + 265 + 281 – 421 – 422 – 423 – 431 – 432 – 433 – 435 – 451 – 452 – 453 – 454 – 455 – 456 – 461 – 462 – 463 – 464 – 465 – 472 |

|

9 |

ПБП |

214 + 215 + 216 + 224 + 225 + 226 – 414 – 415 – 416 – 424 – 425 – 426 |

.

Пояснения к заполнению таблицы для определения величины показателей, включаемых в расчет БИ.

1. Финансовая организация рассчитывает величины показателей, включаемых в расчет БИ на основании данных отчетности по форме 0409102 и отчетности по форме 0409110 «Расшифровки отдельных показателей деятельности финансовой организации» (далее – отчетность по форме 0409110), установленных Указанием «О перечне, формах и порядке составления и представления форм отчетности финансовых организаций в Государственный банк», на расчетную дату.

2. Финансовая организация не включает в определение показателей, включаемых в расчет БИ, остатки по счетам учета доходов, расходов, прочего совокупного дохода, исключаемых из расчета обязательных нормативов в соответствии с пунктом 1.4 Инструкции «Об обязательных нормативах и надбавках к нормативам достаточности капитала банков с универсальным разрешением».

.

Приложение 3 к Положению «О порядке расчета размера операционного риска («Базель III») и осуществления Государственным банком надзора за его соблюдением»

.

(рекомендуемый образец)

.

ОТЧЕТ

о расчете величины коэффициента внутренних потерь для финансовых организаций, применяющих расчетный коэффициент внутренних потерь,

по состоянию на __ _________ 20__ года

.

|

Полное или сокращенное фирменное наименование финансовой организации |

|

|

|

|

|

|

|

|

|

|

|

|

|||||||||||||||||||||||||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Адрес (место нахождения) финансовой организации |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|||||||||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Применяемый порог включения в расчет средних чистых прямых потерь |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|||||||||||||||

нац.вал.

Дата, с которой финансовая организация начала рассчитывать коэффициент внутренних потерь <1> ____________________.

.

Таблица 1

.

Расчет чистых прямых потерь на основании данных о событиях операционных рисков, зарегистрированных в базе событий (![]() )

)

.

|

Номер строки |

Период расчета ПП |

Наименование показателя |

Всего |

Корпоративное финансирование |

Операции и сделки на финансовом рынке |

Розничное банковское обслуживание |

Коммерческое банковское обслуживание корпоративных клиентов |

Осуществление переводов денежных средств, платежей и расчетов через платежные системы |

Агентские услуги и депозитарные услуги |

Управление активами |

Розничное брокерское обслуживание |

Обеспечение деятельности финансовой организации |

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

11 |

12 |

13 |

|

1.1 |

m |

|

|

|

|

|

|

|

|

|

|

|

|

1.2 |

m |

|

|

|

|

|

|

|

|

|

|

|

|

1.3 |

m |

, нац.

вал. |

|

|

|

|

|

|

|

|

|

|

|

2.1 |

m–1 |

|

|

|

|

|

|

|

|

|

|

|

|

2.2 |

m–1 |

вал. |

|

|

|

|

|

|

|

|

|

|

|

2.3 |

m–l |

вал. |

|

|

|

|

|

|

|

|

|

|

|

3.1 |

m–2 |

|

|

|

|

|

|

|

|

|

|

|

|

3.2 |

m–2 |

вал. |

|

|

|

|

|

|

|

|

|

|

|

3.3 |

m–2 |

вал. |

|

|

|

|

|

|

|

|

|

|

|

4.1 |

m–3 |

|

|

|

|

|

|

|

|

|

|

|

|

4.2 |

m–3 |

вал. |

|

|

|

|

|

|

|

|

|

|

|

4.3 |

m–3 |

вал. |

|

|

|

|

|

|

|

|

|

|

|

5.1 |

m–4 |

|

|

|

|

|

|

|

|

|

|

|

|

5.2 |

m–4 |

вал. |

|

|

|

|

|

|

|

|

|

|

|

5.3 |

m–4 |

вал. |

|

|

|

|

|

|

|

|

|

|

|

6.1 |

m–5 |

|

|

|

|

|

|

|

|

|

|

|

|

6.2 |

m–5 |

вал. |

|

|

|

|

|

|

|

|

|

|

|

6.3 |

m–5 |

вал. |

|

|

|

|

|

|

|

|

|

|

|

7.1 |

m–6 |

|

|

|

|

|

|

|

|

|

|

|

|

7.2 |

m–6 |

вал. |

|

|

|

|

|

|

|

|

|

|

|

7.3 |

m–6 |

вал. |

|

|

|

|

|

|

|

|

|

|

|

8.1 |

m–7 |

|

|

|

|

|

|

|

|

|

|

|

|

8.2 |

m–7 |

вал. |

|

|

|

|

|

|

|

|

|

|

|

8.3 |

m–7 |

вал. |

|

|

|

|

|

|

|

|

|

|

|

9.1 |

m–8 |

|

|

|

|

|

|

|

|

|

|

|

|

9.2 |

m–8 |

вал. |

|

|

|

|

|

|

|

|

|

|

|

9.3 |

m–8 |

вал. |

|

|

|

|

|

|

|

|

|

|

|

10.1 |

m–9 |

|

|

|

|

|

|

|

|

|

|

|

|

10.2 |

m–9 |

вал. |

|

|

|

|

|

|

|

|

|

|

|

10.3 |

m–9 |

вал. |

|

|

|

|

|

|

|

|

|

|

.

Таблица 2

Чистые прямые потери, исключаемые финансовой организацией из расчета показателя потерь (![]() )

)

.

|

Номер строки |

Период расчета ПП |

Наименование показателя |

Всего |

Корпоративное финансирование |

Операции и сделки на финансовом рынке |

Розничное банковское обслуживание |

Коммерческое банковское обслуживание корпоративных клиентов |

Осуществление переводов денежных средств, платежей и расчетов через платежные системы |

Агентские услуги и депозитарные услуги |

Управление активами |

Розничное брокерское обслуживание |

Обеспечение деятельности финансовой организации |

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

11 |

12 |

13 |

|

1.1 |

m |

|

|

|

|

|

|

|

|

|

|

|

|

1.2 |

m |

вал. |

|

|

|

|

|

|

|

|

|

|

|

1.3 |

m |

вал. |

|

|

|

|

|

|

|

|

|

|

|

2.1 |

m–1 |

|

|

|

|

|

|

|

|

|

|

|

|

2.2 |

m–1 |

вал. |

|

|

|

|

|

|

|

|

|

|

|

2.3 |

m–1 |

вал. |

|

|

|

|

|

|

|

|

|

|

|

3.1 |

m–2 |

|

|

|

|

|

|

|

|

|

|

|

|

3.2 |

m–2 |

вал. |

|

|

|

|

|

|

|

|

|

|

|

3.3 |

m–2 |

вал. |

|

|

|

|

|

|

|

|

|

|

|

4.1 |

m–3 |

|

|

|

|

|

|

|

|

|

|

|

|

4.2 |

m–3 |

вал. |

|

|

|

|

|

|

|

|

|

|

|

4.3 |

m–3 |